Ad-hoc-Praxis der DAX-Emittenten im Jahr 2022

27. Januar 2023

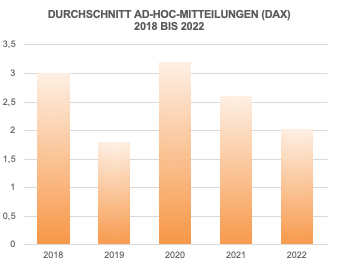

- Erneuter Rückgang der Anzahl der Ad-hoc-Veröffentlichungen von DAX-Emittenten (2022 wurden 81 Ad-hoc-Mitteilungen veröffentlicht – gegenüber rund 107 Ad-hoc-Mitteilungen im Jahr 2021).

- Thematisch betraf fast die Hälfte der veröffentlichten Ad-hoc-Mitteilungen Geschäftsergebnisse und Prognosen der Emittenten. Im Zuge des Russland-Ukraine-Kriegs passten einige DAX-Emittenten ihre Ergebnisprognose für 2022 an. Ad-hoc-Mitteilungen mit M&A-Bezug machten 2022 lediglich ein Fünftel der Gesamtmitteilungen aus.

- EU-Konsultation schlägt im Listing Act praxisrelevante Änderungen der Marktmissbrauchsverordnung vor.

Erneuter Rückgang der Ad-hoc-Veröffentlichungen

Die Anzahl der veröffentlichten Ad-hoc-Mitteilungen war 2022 erneut rückläufig. Veröffentlichten die im DAX gelisteten Emittenten 2021 noch durchschnittlich ca. 2,6 Ad-hoc-Mitteilungen, so waren es im vergangenen Jahr lediglich ca. 2 Ad-hoc-Mitteilungen je Emittent.

Die absolute Zahl von 107 Ad-hoc-Mitteilungen im Jahr 2021 verringerte sich im Jahr 2022 auf insgesamt 81 Ad-hoc-Mitteilungen. Die Volkswagen AG führt dabei die Liste mit acht veröffentlichten Mitteilungen an, wobei hiervon sechs Mitteilungen im Zusammenhang mit dem Börsengang der Porsche AG Ende September 2022 stehen.

Inhaltliche Trends

Thematisch lassen sich die Ad-hoc-Veröffentlichungen der DAX-Emittenten im Jahr 2022 – wie auch in den Jahren zuvor – in vier Gruppen einteilen:

- Veröffentlichung von vorläufigen Geschäftsergebnissen und/oder Anpassung der Ergebnisprognose,

- M&A-Transaktionen (insb. bedeutende Übernahmen, Fusionen und Börsengänge);

- Personalangelegenheiten im Vorstand bzw. Aufsichtsrat;

- sonstige Ad-hoc-Mitteilungen zum Beispiel zu Kapitalmaßnahmen Aktienrückkäufen.

Rund die Hälfte der im Jahr 2022 veröffentlichten Ad-hoc-Mitteilungen von DAX-Emittenten betraf Geschäftsergebnisse und Prognosen der Emittenten. Dabei war zu beobachten, dass einige Emittenten ihre Ergebniserwartung für das Jahr 2022 anlässlich des Russland-Ukraine-Kriegs und damit zusammenhängender Unsicherheiten – zum Teil per Ad-hoc-Mitteilung – korrigierten. So aktualisierte etwa die Henkel AG & Co. KGaA im April 2022 ihre Jahresprognose angesichts der "außerordentlich angespannte[n] Situation an den Rohstoffmärkten und in den globalen Lieferketten", die sich "durch den Krieg in der Ukraine weiter verschärft" hätten. Teilweise wurde auch per Ad-hoc-Meldung darauf hingewiesen, dass von einer Prognose abgesehen bzw. eine solche zurückgezogen werde. Andere Emittenten hatten die mit dem Russland-Ukraine-Krieg verbundenen Unsicherheiten hingegen bereits in ihrer zu Jahresbeginn im Rahmen der Regelberichterstattung bekanntgegebenen Ergebniserwartung berücksichtigt. Die RWE AG konnte im Jahr 2022 gleich dreimal mitteilen, dass die Konzernergebnisprognose übertroffen bzw. erhöht wird. Hintergrund ist u.a., dass es RWE gelang, höhere Beschaffungskosten (vor allem bei Erdgas) durch Preiserhöhungen größtenteils an die Verbraucher weiterzugeben. Insgesamt zeigt sich, dass die Emittenten auf Basis der Leitlinien im Emittentenleitfaden der BaFin mit den sie jeweils betreffenden Auswirkungen des Russland-Ukraine-Kriegs gut zurechtkamen, ohne dass es – wie zu Beginn der COVID-19-Pandemie – besonderer FAQ der BaFin bedurft hätte. Die FAQ zu Fragen der Ad-hoc-Publizität im Hinblick auf die COVID-19-Pandemie hat die BaFin Mitte des Jahres 2022 wieder außer Kraft gesetzt, da für deren Anwendung kein Bedürfnis mehr bestand.

Weiterhin war auffällig, dass sich der prozentuale Anteil an Ad-hoc-Mitteilungen mit Transaktionsbezug gegenüber dem Vorjahr verdoppelte (2021: 10% bzw. 10 Mitteilungen; 2022: 20% bzw. 16 Mitteilungen). Ein Großteil dieser Mitteilungen entfiel auf den Börsengang der Porsche AG Ende September 2022 und betrifft somit eine singuläre Transaktion, wodurch das Bild verzerrt wird. Insgesamt betrug der Anteil an Mitteilungen mit Transaktionsbezug im Jahr 2022 lediglich ein Fünftel der Gesamtmitteilungen. Das korrespondiert mit der Entwicklung des M&A-Markts im Jahr 2022. Das Volumen der Transaktionen mit deutscher Beteiligung ist Umfragen zufolge jüngst deutlich zurückgegangen.

Die Anzahl von Ad-hoc-Mitteilungen in Bezug auf Personalthemen hat sich ebenfalls verdoppelt. Die adidas AG veröffentlichte im Zusammenhang mit der Bestellung eines neuen Vorstandsvorsitzenden gleich zwei Mitteilungen: Zunächst aufgrund der laufenden Gespräche mit Bjørn Gulden und vier Tage später wegen des Beschlusses des Aufsichtsrats. Die Volkswagen AG meldete Mitte 2022 sowohl das einvernehmliche Ausscheiden von Herrn Dr. Herbert Diess als auch die Nachfolge durch Herrn Dr. Oliver Blume in einer Mitteilung.

Ad-hoc-Mitteilungen zu sonstigen Themen betrafen insbesondere Kapitalmaßnahmen wie Aktienrückkäufe, die typischerweise ad-hoc-pflichtig sind. Hierzu berichteten beispielsweise die Allianz SE, die Covestro AG oder die Munich Re. Bemerkenswerte Compliance-Verstöße, die per Ad-hoc-Mitteilung bekanntgegeben wurden, gab es 2022 bei den DAX-Emittenten nicht.

Mögliche Änderungen des Ad-hoc-Regimes aufgrund des EU Listing Acts

Die Kommission veröffentlichte Ende 2022 ihren finalen Entwurf des EU Listing Act, der u.a. wesentliche Änderungen im Bereich der Ad-hoc-Publizität vorsieht.

So soll künftig bei Zwischenschritten eines gestreckten Geschehensablaufs (nur noch) das Insiderhandelsverbot gelten, nicht jedoch die Pflicht zur Veröffentlichung einer Ad-hoc-Mitteilung. Die Veröffentlichungspflicht soll sich bei gestreckten Geschehensabläufen nur noch auf das Endereignis beziehen, wobei der Kommissionsvorschlag hier offenlässt, ob erst das eingetretene Endereignis oder bereits das überwiegend wahrscheinliche Endereignis (50% + X) als zukünftiger Umstand die Ad-hoc-Pflicht auslöst.

Sollte der Vorschlag der Kommission im Sinne eines strengen Finalitätskonzepts zu verstehen sein, wäre – was wünschenswert wäre – nur der tatsächliche Eintritt des angestrebten Endereignisses veröffentlichungspflichtig. Bei einem anderen Verständnis bliebe es (teilweise) bei der derzeitigen Rechtslage, d.h. bereits der überwiegend wahrscheinliche Eintritt des zukünftigen Ereignisses wäre zu veröffentlichen. Dies würde dazu führen, dass derjenige Zwischenschritt zu bestimmen wäre, zu dem der Eintritt des angestrebten Ereignisses (z.B. das Zustandekommen einer M&A-Transaktion) überwiegend wahrscheinlich wird. Damit würden nur die sehr frühen Zwischenschritte von der Veröffentlichungspflicht ausgenommen, während die zeitlich später gelagerten Zwischenschritte "durch die Hintertür" veröffentlichungspflichtig blieben. Es bestünde in dem Fall weiterhin erheblicher Bedarf für eine aktiv zu beschließende Selbstbefreiung, weil in aller Regel auch bei Überschreiten der 50 % + x-Schwelle im Rahmen eines gestreckten Geschehensablaufs im Hinblick auf das zukünftige Endereignis die Veröffentlichung einer Ad-hoc-Mitteilung nicht gewollt ist, sondern beispielsweise die betreffenden Verhandlungen von den Parteien in vertraulichem Rahmen zu Ende geführt werden sollen. Demgegenüber würde das Institut der Selbstbefreiung bei einem strengen Finalitätskonzept, das auf das eingetretene Endereignis abstellt, an Bedeutung verlieren.

Dies zeigt, dass an dieser Stelle noch Klarstellungsbedarf besteht, damit die Herausnahme von Zwischenschritten eines gestreckten Geschehensablaufs aus der Veröffentlichungspflicht nach Art. 17 Abs. 1 MAR einerseits und die Streichung in Art. 17 Abs. 4 MAR andererseits nicht zu Missverständnissen führen. Vor diesem Hintergrund ist es in jedem Fall zu begrüßen, dass in einem neuen Art. 17 Abs. 1a MAR vorgesehen werden soll, dass die Kommission ermächtigt wird, im Wege eines delegierten Rechtsakts eine nicht abschließende Liste relevanter Insiderinformationen und für jede Information einen Hinweis auf den Veröffentlichungszeitpunkt zu erlassen. Damit soll insbesondere Klarheit über den Zeitpunkt der Offenlegungspflicht geschaffen werden. Da ein Entwurf des delegierten Rechtsakts noch nicht vorliegt, lässt sich derzeit aber noch nicht beurteilen, ob eine solche Liste tatsächlich die Rechtssicherheit erhöhen würde.

Praxisrelevant ist zudem eine Neuerung im Kontext der Meldepflicht der Emittenten beim Aufschub der Veröffentlichung einer Insiderinformation. Nach derzeitiger Rechtslage melden Emittenten der BaFin erst nach der Veröffentlichung einer Ad-hoc-Mitteilung, dass sie deren Veröffentlichung zeitweise aufgeschoben hatten. Künftig soll bereits unverzüglich nach dem Beschluss der Selbstbefreiung eine Mitteilung an die Behörde erforderlich werden. Der Vorschlag der Kommission zielt darauf ab, den Aufsichtsbehörden einen besseren und aktuelleren Überblick über die Praxis der Selbstbefreiungen zu vermitteln.

Daneben sieht der Kommissionsvorschlag weitere Änderungen der Marktmissbrauchsverordnung vor. Diese betreffen unter anderem die Bereiche der Marktsondierungen, Führung von Insiderlisten und Managers' Transactions. Hervorzuheben ist insoweit insbesondere, dass für Emittenten künftig die Verpflichtung zum Führen von anlassbezogenen Insiderlisten entfallen und stattdessen die Erstellung und laufende Aktualisierung permanenter Insiderlisten genügen soll.

Noch steht nicht fest, ob und wann die Kommissionsvorschläge umgesetzt von werden. Bis Mitte Februar nimmt die Kommission noch Rückmeldungen entgegen, bevor die Verordnung anschließend in das ordentliche Gesetzgebungsverfahren gebracht wird.

GLADE MICHEL WIRTZ steht für einen Austausch zu diesen Themen jederzeit gern zur Verfügung.

Der Blogbeitrag steht hier für Sie zum Download bereit: Ad-hoc Praxis der DAX-Emittenten im Jahr 2022

Kontakt

Dr. Andreas Merkner

Partner | Corporate | Rechtsanwalt seit 2001

Kontakt

Telefon: +49 211 20052-280

Telefax: +49 211 20052-100

E-Mail: a.merkner(at)glademichelwirtz.com

Dr. Marco Sustmann

Partner | Corporate | Rechtsanwalt seit 2000

Kontakt

Telefon: +49 211 20052-270

Telefax: +49 211 20052-100

E-Mail: m.sustmann(at)glademichelwirtz.com

Dr. Alexander Retsch

Kontakt

Telefon: +49 211 20052-140

Telefax: +49 211 20052-100

E-Mail: a.retsch(at)glademichelwirtz.com

Dr. Martin Gerding

Associate | Corporate | Rechtsanwalt seit 2021

Kontakt

Telefon: +49 211 20052-390

Telefax: +49 211 20052-100

E-Mail: m.gerding(at)glademichelwirtz.com