Malus- und Clawback-Regelungen in Vorstandsverträgen

9. Juni 2023

Der Einbehalt (Malus) und die Rückforderung (Clawback) variabler Bestandteile der Vorstandsvergütung spielte noch vor wenigen Jahren eine untergeordnete Rolle in der deutschen Unternehmenspraxis. Während im englischsprachigen Raum derartige Klauseln schon damals weit verbreitet waren, beschränkten sich die wenigen inländischen Anwendungsfälle hauptsächlich auf Finanzinstitute. Dort sind bereits seit 2017 in Vorstandsverträgen verbindlich Klauseln vorzusehen, die eine Rückforderung der variablen Vergütung ermöglichen.

Ein Blick auf die aktuellen Vergütungssysteme und -berichte der DAX- und MDAX-Unternehmen zeigt, dass sich die Praxis in Deutschland in den letzten Jahren erheblich verändert hat: Malus- und Clawback-Regelungen sind inzwischen Marktstandard. Alle DAX-Unternehmen und auch der Großteil der MDAX-Unternehmen sehen Vergütungssysteme für ihre Vorstandsmitglieder vor, die die Möglichkeit enthalten, variable Vergütungsbestandteile einzubehalten und/oder zurückzufordern.

Diese Entwicklung beruht maßgeblich auf der Weiterentwicklung des Deutschen Corporate Governance Kodex ("DCGK"), nach dem "in begründeten Fällen eine variable Vergütung einbehalten oder zurückgefordert werden können" soll (Ziffer G.11 Satz 2 DCGK). Ferner sehen die zum 1. Januar 2020 eingeführten §§ 87a, 162 AktG (Pflicht-)Angaben im Vergütungssystem und den Vergütungsberichten zu Malus- und Clawback-Regelungen vor. Auch die institutionellen Stimmrechtsberater fordern zunehmend Malus- und/oder Clawback-Regelungen.

In diesem Beitrag wird ein Überblick über die derzeitige Praxis von Malus- und Clawback-Regelungen in Vorstandsverträgen gegeben. Besonderes Augenmerk wird dabei auf die in der Praxis relevanten Fallstricke bei der Ausgestaltung und Anwendung derartiger Klauseln gelegt.

Marktpraxis

Variable Vergütungsbestandteile können sowohl einbehalten als auch zurückgefordert werden. Während eine Malus-Regelung noch nicht ausbezahlte, aber bereits festgesetzte Teile der variablen Vergütung betrifft, hat die Gesellschaft bei einer Clawback-Regelung einen Anspruch auf Rückzahlung der bereits (dauerhaft) ausbezahlten variablen Vergütung gegen das Vorstandsmitglied. Neben dieser Differenzierung auf Ebene der Rechtsfolge finden sich in der Praxis im Wesentlichen zwei mögliche tatbestandliche Anknüpfungspunkte für Malus- bzw. Clawback-Regelungen: Die "Performance" der Gesellschaft, die Gegenstand der Festsetzung der variablen Vergütung geworden ist, und die Einhaltung von Compliance-Vorgaben durch das Vorstandsmitglied. In der Praxis kommen beide Formen gleichermaßen vor.

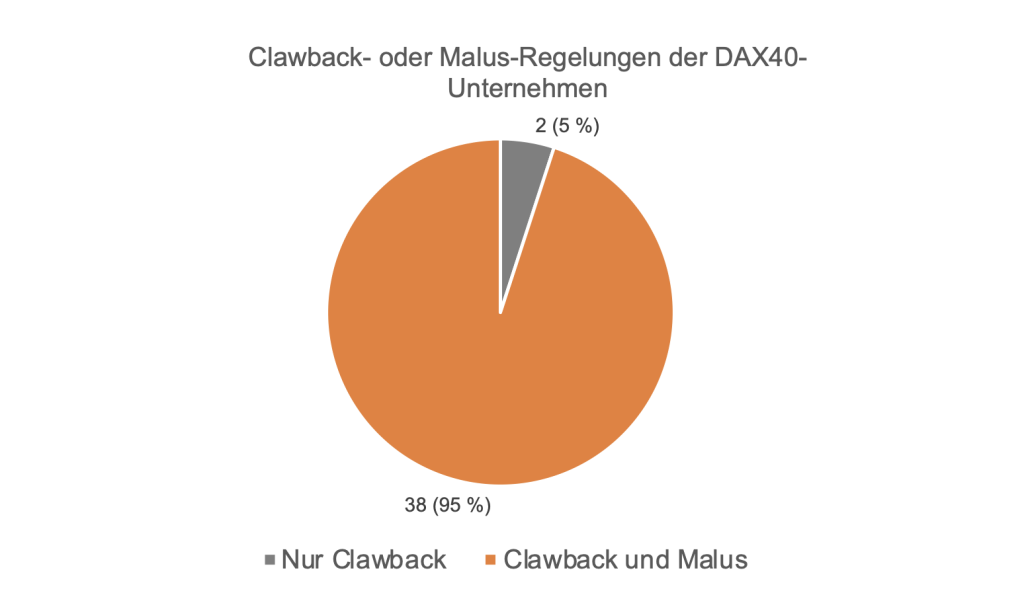

Beim Blick in die Vergütungsberichte des Jahres 2022 zeigt sich, dass ein Großteil der DAX-Unternehmen sowohl Clawback- als auch Malus-Regelungen vorsieht. Dieser Marktstandard sichert den Gesellschaften die größtmögliche Flexibilität. Es soll nicht vom Auszahlungszeitpunkt abhängen, ob die Gesellschaft bei Vorliegen der sonstigen Voraussetzungen auf die variablen Vergütungsbestandteile zugreifen kann.

Ein Großteil der DAX- und MDAX-Unternehmen greift auf die "Unternehmensperformance" als maßgeblichen Anknüpfungspunkt zurück. Das beruht auf der Art und Weise der Festsetzung der variablen Vorstandsvergütung, die regelmäßig vom langfristigen wirtschaftlichen Erfolg der Gesellschaft abhängt. Werden die Boni auf einer sich im Nachhinein als unrichtig erweisenden Informationsgrundlage festgesetzt bzw. ausbezahlt, liegt es im Interesse der Gesellschaft, die noch nicht ausbezahlten Vergütungsbestandteile zurückzubehalten bzw. die ausbezahlten Vergütungsbestandteile zurückzufordern.

In der Praxis zeigt sich hier eine gewisse Bandbreite an Performance-Anknüpfungspunkten. Während beispielsweise die adidas AG "wesentliche Fehldarstellungen in den Finanzberichten" (adidas AG-Vergütungsbericht 2022, S. 13) oder die RWE AG einen fehlerhaften Konzernabschluss (RWE AG-Vergütungsbericht 2022, S. 24) erfordern, lässt die Telekom AG eine "offenkundig unvollständige oder falsche Informationslage zum Gegenstand [der] Entscheidung [des Aufsichtsrats] über die Höhe der Zielerreichung" (Telekom AG-Vergütungsbericht 2022, S. 15) genügen.

Die unterschiedlichen Anknüpfungspunkte spiegeln die unterschiedlichen Interessen der Beteiligten wider. Vorstandsmitglieder haben regelmäßig ein Interesse an möglichst eng gefassten Tatbestandsvoraussetzungen, während der Aufsichtsrat im Interesse der Gesellschaft mit einer offen gefassten Klausel auf mögliche Eventualitäten reagieren kann.

Neben oder anstelle einer Performance-Regelung finden sich in der Praxis auch sogenannte Compliance-Regelungen. Bei Verstößen gegen gesetzliche oder dienstvertragliche Pflichten oder bei der Verletzung von wesentlichen Handlungsgrundsätzen der Gesellschaft kommt danach ein Einbehalt bzw. eine Rückforderung in Betracht. Auch bei solchen Compliance-Regelungen sind die gewählten Anknüpfungspunkte vielfältig. Während sich einerseits Verstöße des Vorstandsmitglieds gegen ausdrücklich einbezogene, konkrete Handlungsmaximen oder normierte Verhaltenspflichten als Anknüpfungspunkt in der Praxis finden, genügen anderen Marktteilnehmern abstrakt formulierte "Pflichtverletzungen" der Vorstandsmitglieder für die Rückforderung bzw. den Einbehalt: Die Deutsche Börse AG verlangt bspw. lediglich ein "schwerwiegende[s] Fehlverhalten" (Deutsche Börse AG-Geschäftsbericht 2022, S. 296), die Symrise AG ein "grobe[s] Fehlverhalten" (Symrise AG-Vergütungsbericht 2022, S. 19) und die Henkel AG & Co. KGaA eine "schwerwiegende Pflichtverletzung" (Henkel AG & Co. KGaA-Vergütungsbericht 2022, S. 30) des jeweiligen Vorstandsmitglieds.

Im Gegensatz zu Performance-Regelungen, die je nach Ausgestaltung an eng umgrenzte Tatbestände anknüpfen, sind Compliance-Regelungen – wie sich an den genannten Praxisbeispielen zeigt – tendenziell unbestimmt. Sie erfassen in der Regel eine Vielzahl möglicher Compliance-Verstöße und bieten Spielraum für Argumentation. Eine Einschränkung kommt zum Beispiel dadurch in Betracht, dass die Rückforderung bzw. der Einbehalt an einen qualifizierten bzw. schuldhaften Verstoß angeknüpft wird.

Fallstricke und typische Fragestellungen

- Malus- und Clawback-Regelungen in Vorstandsverträgen stellen regelmäßig allgemeine Geschäftsbedingungen im Sinne der §§ 305 ff. BGB dar. Die Klauseln sind insbesondere am Benachteiligungsverbot (§ 307 Abs. 1 Satz 1 BGB) und dem Transparenzgebot (§ 307 Abs. 1 Satz 2 BGB) zu messen. Angesichts der aufgezeigten Marktpraxis dürften Malus- und Clawback-Regelungen in der Regel keine überraschenden Klauseln im Sinne des § 305c Abs. 1 BGB sein. In AGB-rechtlicher Hinsicht kommt es entscheidend darauf an, die unterschiedlichen Interessen der Vorstandsmitglieder und der Gesellschaft in einen angemessenen Ausgleich zu bringen, um dem Benachteiligungsverbot zu entsprechen. Hier kann es – insbesondere im Fall einer Compliance-Regelung und im Hinblick auf § 307 Abs. 2 Nr. 1 BGB – hilfreich sein, die Tatbestandsvoraussetzungen an § 93 Abs. 2 Satz 1 AktG anzulehnen oder nur wesentliche Pflichtverletzungen als tatbestandsmäßig anzusehen. Eine dem Transparenzgebot entsprechende Regelung liegt schließlich nicht nur im Interesse des Vorstandsmitglieds: Eine bestimmte Regelung erleichtert darüber hinaus die spätere Anwendung der Klausel.

- Eng verknüpft mit der Frage der AGB-rechtlichen Zulässigkeit ist die Frage, ob es im Ermessen des Aufsichtsrats stehen sollte, die variablen Vergütungsbestandteile einzubehalten oder zurückzufordern. Auch hier sind in der Praxis verschiedene Herangehensweisen zu beobachten. Insbesondere Compliance-Klauseln werden üblicherweise in das "pflichtgemäße Ermessen des Aufsichtsrats" (Siemens-Vergütungsbericht 2022, S. 27) gestellt. Das kann aufgrund der offenen Rechtsfolge einen zusätzlichen Konflikt mit dem Transparenzgebot auslösen. Zugleich ist die Anwendung der Malus- und Clawback-Regelungen bei einer solchen Ausgestaltung aber deutlich flexibler. Das pflichtgemäße Ermessen ermöglicht es dem Aufsichtsrat, in jedem Einzelfall eine umfassende Abwägung vorzunehmen, die auch dazu führen kann, dass die Klausel nicht in jedem Fall des tatbestandsmäßigen Pflichtverstoßes zu einem (anteiligen) Einbehalt oder einer Rückforderung der variablen Vergütung führen muss.

- Schließlich sollte – will man nicht auf die gesetzlichen Verjährungsregelungen zurückgreifen – eine Frist zur Geltendmachung der Rückforderung geregelt werden. Dies betrifft primär die Verjährung eines Rückforderungsanspruchs. Auch hier finden sich in der Praxis unterschiedliche Herangehensweisen – sowohl im Hinblick auf den Beginn als auch die Dauer der Verjährung. Manche Gesellschaften lassen den Anspruch nach den allgemeinen Verjährungsregelungen kenntnisabhängig verjähren (Deutsche Post DHL Group-Vergütungsbericht 2022, S. 8), andere sehen beispielsweise eine kenntnisunabhängige Verjährung drei Jahre nach Auszahlung (Volkswagen-Geschäftsbericht 2022, S. 69) vor.

Ausblick für die Praxis

Wirft man einen Blick in die Zukunft, sind im Zusammenhang mit Malus- und Clawback-Klauseln insbesondere die folgenden Aspekte zu berücksichtigen:

- Malus- und Clawback-Regelungen sind in der Praxis börsennotierter Unternehmen mittlerweile Marktstandard. Dabei zeigt sich, dass ein Großteil der Unternehmen beide Regelungsformen vorsieht. Demgegenüber variieren die gewählten Anknüpfungspunkte und insbesondere deren Ausgestaltung zwischen den Marktteilnehmern erheblich.

- Malus- und Clawback-Regelungen in Vorstandsverträgen sollten regelmäßig auf ihre Aktualität überprüft werden. Die steigende Bedeutung von ESG-Kriterien in der strategischen Ausrichtung der eigenen Gesellschaft bzw. in der variablen Vergütung der Vorstandsmitglieder legt beispielsweise nahe, als Performance-Anknüpfungspunkt (auch) die Erreichung der ESG-Ziele der Gesellschaft vorzusehen. Ein möglicher Einbehalt oder eine Rückforderung könnte an Ziele der Gesellschaft im Rahmen der Nachhaltigkeitsberichterstattung anknüpfen.

- Die tatsächliche Geltendmachung der Malus- und Clawback-Regelungen ist angesichts der noch jungen Marktpraxis bisher die Ausnahme. Es ist jedoch absehbar, dass mit dem Ausscheiden erster Vorstandsmitglieder, deren Vorstandsverträge entsprechende Regelungen vorsehen, die Anzahl der Anwendungsfälle und mit ihnen das Konfliktpotential zukünftig steigen wird.

- Angesichts dieser Perspektive empfiehlt es sich für betroffene Unternehmen und ihre Organmitglieder in jedem Fall, frühzeitig Rechtsrat einzuholen, um mögliche Haftungsrisiken zu vermeiden.

GLADE MICHEL WIRTZ steht für einen Austausch zu diesen Themen jederzeit gern zur Verfügung.

Der Beitrag steht hier für Sie zum Download bereit: Malus- und Clawback-Regelungen in Vorstandsverträgen

Kontakt

Dr. Marco Sustmann

Partner | Corporate | Rechtsanwalt seit 2000

Kontakt

Telefon: +49 211 20052-270

Telefax: +49 211 20052-100

E-Mail: m.sustmann(at)glademichelwirtz.com

Dr. Alexander Retsch

Partner | Corporate | Rechtsanwalt seit 2015

Kontakt

Telefon: +49 211 20052-140

Telefax: +49 211 20052-100

E-Mail: a.retsch(at)glademichelwirtz.com

Dr. Jakob Müllmann

Associate | Corporate | Rechtsanwalt seit 2023

Kontakt

Telefon: +49 211 20052-350

Telefax: +49 211 20052-100

E-Mail: j.muellmann(at)glademichelwirtz.com