Ad-hoc-Praxis der DAX-Emittenten im Jahr 2020

11. Januar 2021

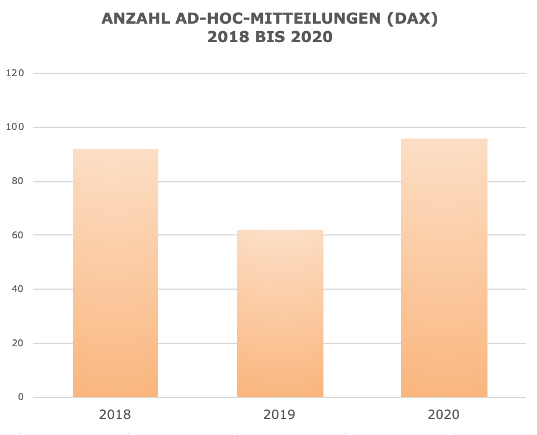

- Deutlicher Anstieg der Anzahl von Ad-hoc-Mitteilungen durch DAX-Emittenten im Jahr 2020 (rund 100 Ad-hoc-Mitteilungen versus 63 Ad-hoc-Mitteilungen im Vorjahr). Ursächlich hierfür waren insbesondere die Auswirkungen der Covid-19-Pandemie, die vor allem im ersten Halbjahr 2020 die reguläre Finanzberichterstattung der Emittenten (einschließlich der Aussagen zur Ergebnisprognose) erheblich erschwert haben.

- Demgegenüber hat sich der bereits im Vorjahr zu beobachtende rückläufige Trend bei der Anzahl der Ad-hoc-Mitteilungen zu M&A-Transaktionen im Jahr 2020 fortgesetzt, obwohl der Übernahmemarkt nach einer kleinen Pause im Frühjahr 2020 zum Jahresende hin wieder zulegte.

- In regulatorischer Hinsicht war das Jahr 2020 vor allem durch die Veröffentlichung des Moduls C des Emittentenleitfadens der BaFin geprägt. Wesentliche Neuerungen für die Ad-hoc-Praxis der Emittenten haben sich jedoch nicht ergeben. Auch aus dem laufenden MAR-Review auf europäischer Ebene werden sich voraussichtlich keine wesentlichen Änderungen für die Ad-hoc-Publizität ergeben.

- Darüber hinaus hat die BaFin zu Beginn der Covid-19-Pandemie FAQ mit Hinweisen für die Handhabung der Ad-hoc-Publizität in Zeiten der Pandemie veröffentlicht. Die BaFin hat damit kurzfristig und flexibel auf die durch die Pandemie ausgelösten Herausforderungen bei der Kapitalmarktkommunikation reagiert.

Deutlicher Anstieg der Ad-hoc-Mitteilungen

Im Kalenderjahr 2020 veröffentlichten die 30 aktuell im DAX notierten Emittenten deutlich mehr Ad-hoc-Mitteilungen als noch im Vorjahr. Im Durchschnitt veröffentlichten die Unternehmen 3,2 Mitteilungen, während es 2019 nur gut zwei Mitteilungen waren.

Der Anstieg der Ad-hoc-Mitteilungen ist – wie bereits erwähnt – maßgeblich auf die Auswirkungen der Covid-19-Pandemie zurückzuführen.

Mehr Prognoseanpassungen, weniger große M&A-Transaktionen

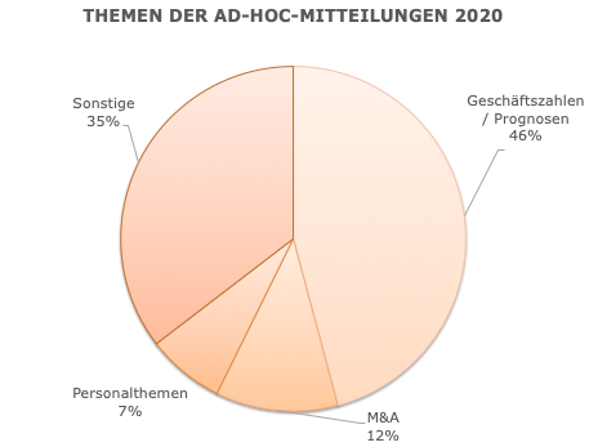

Thematisch lassen sich die Ad-hoc-Veröffentlichungen der DAX-Emittenten im Jahre 2020 in vier Gruppen einteilen:

- Veröffentlichung von vorläufigen Geschäftsergebnissen und/oder Anpassung der Ergebnisprognose,

- M&A-Transaktionen (insb. bedeutende Übernahmen, Fusionen und Börsengänge),

- Personalangelegenheiten im Vorstand bzw. Aufsichtsrat sowie

- sonstige Ad-hoc-Mitteilungen zum Beispiel zu Rechtsverfahren, der Verschiebung des Hauptversammlungstermins oder Aktienrückkaufprogrammen.

Die Anzahl der Ad-hoc-Mitteilungen zu Geschäftsergebnissen und Prognosen hat im Jahr 2020 insbesondere aufgrund der finanziellen Auswirkungen der Covid-19-Pandemie erheblich zugenommen. Nahezu jede zweite Ad-hoc-Mitteilung betraf die Rücknahme bzw. Anpassung der Ergebnisprognose für das Jahr 2020 und/oder die Veröffentlichung von vorläufigen Geschäftsergebnissen. Auch in dem im Frühjahr von der BaFin veröffentlichen Modul C des Emittentenleitfadens nimmt das Thema Insiderinformationen im Zusammenhang mit der Finanzberichterstattung eine große Rolle ein. Die BaFin hat unter anderem ihren "dreistufigen Benchmark-Test" weiter konkretisiert (vgl. dazu auch unseren Aufsatz in der AG 2020, 477).

Demgegenüber hat es in 2020 deutlich weniger kursrelevante M&A-Transaktionen gegeben (zu den Auswirkungen des Moduls C des BaFin-Emittentenleitfadens auf die M&A-Praxis vgl. unseren Aufsatz in der NZG 2020, 688). Diese Entwicklung kann nicht nur mit der Pandemie erklärt werden, denn der M&A-Markt hat sich im Laufe des Jahres stabilisiert (vgl. den Artikel "In der Krise wird umstrukturiert" der Frankfurter Allgemeine Zeitung vom 30. Dezember 2020). Zurückzuführen ist dies vielmehr darauf, dass es in 2020 verhältnismäßig wenig große kursrelevante Transaktionen der DAX-Emittenten gab.

Ad-hoc-Veröffentlichungen zu Personalthemen sind seit Jahren in inhaltlicher Hinsicht und auch, was die Häufigkeit betrifft, konstant. Typischerweise werden Veränderungen im Vorstandsvorsitz (vgl. beispielhaft die Ad-hoc-Mitteilung von Conti zur Amtsniederlegung des CEO Dr. Elmar Degenhart vom 29. Oktober 2020) und lediglich in Ausnahmefällen sonstige Personalangelegenheiten im Vorstand oder Aufsichtsrat (vgl. die Ad-hoc-Mitteilung der MTU Aero Engines vom 17. Juni 2020 zum Beschluss des Aufsichtsrats, Klaus Eberhardt als Vorsitzenden des Aufsichtsrats zu bestätigen und die Altersgrenze für Aufsichtsratsmitglieder auf 75 Jahre heraufzusetzen) per Ad-hoc-Mitteilung mitgeteilt.

Die sonstigen Ad-hoc-Mitteilungen betrafen auch im Jahr 2020 einen bunten Strauß an kursrelevanten Themen. Neben den üblichen Ereignissen, wie die Beilegung von Rechtsstreitigkeiten (vgl. die Ad-hoc-Mitteilung der Daimler AG vom 13. August 2020 zur Beilegung behördlicher und zivilrechtlicher Verfahren in den USA im Zusammenhang mit Dieselabgasemissionen) oder der Beschluss eines Aktienrückkaufprogramms (vgl. die Ad-hoc-Mitteilung der Munich RE vom 26. Februar 2020) erfolgten insbesondere Veröffentlichungen zu corona-bedingten Ereignissen wie die Verlegung der Hauptversammlung (dazu nachfolgend).

Auswirkungen der Covid-19-Pandemie auf die Ad-hoc-Praxis

Die Auswirkungen der Covid-19-Pandemie auf die Geschäftsentwicklung der DAX-Emittenten hat die BaFin im Frühjahr 2020 dazu veranlasst, spezielle FAQ zu veröffentlichen, die sich mit den Auswirkungen der Pandemie auf die Ad-hoc-Publizität auseinandersetzen. Sie geht darin auf die Ad-hoc-Relevanz der Verschiebung des Dividendenzahlungsbeschlusses, Prognoseänderungen, die Kursrelevanz von Geschäftszahlen und die Bewertung von Consensusschätzungen ein. Zudem erläutert sie, wann Emittenten nach der Rücknahme einer Prognose wieder "prognosefähig" sind und wann die speziellen – neben dem Modul C des Emittentenleitfaden stehenden – Corona-FAQ wieder außer Kraft treten bzw. dass es diesbezüglich "nicht möglich [sei], einen konkreten Zeitpunkt zu nennen". Gradmesser sei die "Entwicklung der Volatilität im Markt".

Hilfreich für die Emittenten war in diesem Zusammenhang auch die Unterstützung des Deutschen Aktieninstituts (DAI), das mit den Emittenten und Vertretern aus der Beratungspraxis insbesondere zu Beginn der Pandemie im Frühjahr 2020 im Rahmen von virtuellen Veranstaltungen das Verständnis der BaFin-FAQ sowie weitere aktien- und kapitalmarktrechtliche Fragestellungen (Stichwort: virtuelle Hauptversammlung) diskutiert und die Hinweise aus der Praxis in den Dialog mit der BaFin eingebracht hat.

Nahezu sämtliche DAX-Emittenten nahmen im ersten Halbjahr 2020 auch tatsächlich zu den voraussichtlichen wirtschaftlichen Auswirkungen der Pandemie Stellung. Neben der Rücknahme bzw. Anpassung der Ergebnisprognose wurden häufig vorläufige Geschäftszahlen veröffentlicht, die pandemie-bedingt unter den Erwartungen lagen. Einige Emittenten wiesen auch auf die Aussetzung bzw. Kürzung der Dividende hin. Ferner wurde die Verschiebung der Hauptversammlung teilweise per Ad-hoc-Mitteilung kommuniziert (vgl. die Ad-hoc-Mitteilung der Deutschen Telekom vom 16. März 2020, wobei hier auch eine Umstrukturierungsmaßnahme auf der Tagesordnung stand). Die überwiegende Anzahl der Emittenten veröffentlichte diese Information hingegen – mangels erheblicher finanzieller Auswirkungen für den Emittenten und daher in Einklang mit der BaFin-Verwaltungspraxis – per Pressemitteilung (so zum Beispiel adidas, Daimler, Henkel und Volkswagen).

Ausblick auf die Ad-hoc-Praxis in 2021

Die Covid-19-Pandemie ist gesellschaftlich und wirtschaftlich noch nicht überwunden, die speziellen FAQ der BaFin sind noch in Kraft. Die Volatilität im Markt (gemessen an dem auch von der BaFin angeführten Volatilitätsindex VDAX-NEW) ist immer noch höher als ein Jahr zuvor. Emittenten können ihre Ad-hoc-Praxis daher derzeit nicht nur am Emittentenleitfaden der BaFin, sondern auch weiterhin an den Corona-FAQ ausrichten.

Aufgrund der wirtschaftlichen Herausforderungen, die die Pandemie für einige Branchen mit sich bringt, ist nicht auszuschließen, dass es in Zukunft vermehrt zu Zahlungsengpässen, Restrukturierungen und Insolvenzen kommen wird. Da es sich bei diesen Ereignissen in der Regel um außergewöhnliche – aus Sicht von Investoren bedeutsame – Entwicklungen handeln kann (und auch zukünftige Umstände veröffentlichungspflichtig sein können, wenn ihr Eintritt überwiegend wahrscheinlich – 50%+x – ist), ist die Pflicht zur Ad-hoc-Publizität frühzeitig in den Blick zu nehmen, d.h. sobald Anzeichen für eine solche Entwicklung vorliegen.

In regulatorischer Hinsicht ist zu beobachten, wie die EU-Kommission den von der ESMA im September 2020 veröffentlichten Abschlussbericht zum MAR-Review aufnehmen wird (vgl. dazu auch unseren Blog-Beitrag aus Oktober 2020). Ausgehend von den Empfehlungen der ESMA ist allerdings nicht zu erwarten, dass es zu wesentlichen Änderungen in den Bereichen Insiderrecht und Ad-hoc-Publizität kommen wird. Insbesondere wird es voraussichtlich dabei bleiben, dass das Insiderhandelsverbot und die Pflicht zur Ad-hoc-Publizität an dieselbe Definition der Insiderinformation anknüpfen.

Darüber hinaus führt die BaFin derzeit eine Konsultation durch, um Leitlinien zur Bestimmung allgemeiner Kriterien für Ad-hoc-Publizitätspflichten und Aufschubmöglichkeiten für Kredit- und Finanzinstitute betreffend bankaufsichtliches Handeln und Abwicklung zu entwickeln. Die Konsultationsfrist läuft bis zum 5. Februar 2021, so dass noch in diesem Jahr mit entsprechenden Leitlinien der BaFin gerechnet werden kann.

GLADE MICHEL WIRTZ steht für einen Austausch zu diesen Themen jederzeit gerne zur Verfügung.

Der Blogbeitrag steht hier für Sie zum Download bereit: Ad-hoc-Praxis der DAX-Emittenten im Jahr 2020

Kontakt

Dr. Andreas Merkner

Partner | Corporate | Rechtsanwalt seit 2001

Kontakt

Telefon: +49 211 20052-280

Telefax: +49 211 20052-100

E-Mail: a.merkner(at)glademichelwirtz.com

Service

V-Card Dr. Andreas Merkner

Dr. Marco Sustmann

Partner | Corporate | Rechtsanwalt seit 2000

Kontakt

Telefon: +49 211 20052-270

Telefax: +49 211 20052-100

E-Mail: m.sustmann(at)glademichelwirtz.com

Dr. Alexander Retsch

Counsel | Corporate | Rechtsanwalt seit 2015

Kontakt

Telefon: +49 211 20052-140

Telefax: +49 211 20052-100

E-Mail: a.retsch(at)glademichelwirtz.com